Проблемы и пути развития

потребительского кредитования в РоссииСтраница 2

Материалы » Потребительское кредитование: разновидности, современная практика организации » Проблемы и пути развития

потребительского кредитования в России

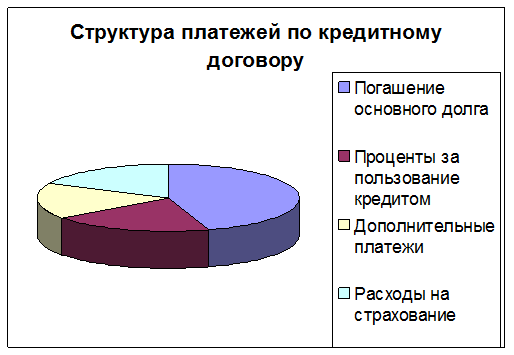

Рисунок 3 - Структура платежей по кредитному договору банков в РФ в 2005-2007 г. г. [29]

Потенциальный заемщик не всегда способен самостоятельно тщательно изучить и осмыслить условия кредитного договора. Вместо того чтобы оформлять экспресс-кредит, допустим под 10% годовых плюс скрытые дополнительные ежемесячные платежи (в результате получается почти 50% по кредиту, взятому на год), гораздо выгоднее обратиться в банк, который предлагает 20 % годовых и не требует никаких дополнительных выплат. Как правило, клиент выбирает более низкие декларируемые проценты (10% годовых) и будет оформлять кредит прямо в торговой точке, в итоге воспользуется худшим предложением. Многие кредитные учреждения знакомят своих клиентов с подробностями кредитного договора лишь после оформления кредита. В процессе облуживания и погашения задолженности многие заемщики начинают осознавать реальную стоимость легко полученного кредита. Такие клиенты уже вряд ли повторно воспользуются услугами экспресс-кредитования. Данное явление подрывает доверие населения к кредитным организациям.

Чтобы избежать назревающего кризиса недоверия, потенциальные заемщики должны понимать, в какую итоговую сумму обойдется обслуживание кредита, а кредитные учреждения на стадии оформления кредитной заявки обязаны информировать клиентов обо всех сопутствующих условиях кредитования, единовременных (разовых) выплатах и периодически взимаемых платежах за расчетные периоды (месяц, квартал, год).

Совокупные расходы по облуживанию ссуды могут складываться из многих составляющих, таких как:

проценты за пользование кредитом;

единовременная комиссия (например, разовая комиссия за выдачу кредита обычно до 5% от предоставляемой ссуды);

плата за рассмотрение документов (комиссия за рассмотрения заявки);

комиссия за открытие и введение ссудного счета (данная комиссия может взиматься и один раз в год и ежемесячно);

комиссия за расчетно-кассовое обслуживание (взимание комиссии осуществляется в процессе внесения наличных в кассу банка при погашении кредита);

ежемесячная комиссия (необходимо различать ежемесячную комиссию, уплачиваемую от первоначальной суммы выданного кредита, которая чаще всего используется банками и ежемесячную сумму, рассчитанную от фактической задолженности по кредиту);

комиссия за конвертацию денежных средств, если кредит предоставлен в валюте;

штраф за нарушение моратория на досрочный возврат кредита (запрет полного/частичного досрочного погашения кредита, т.е. в случае нарушения моратория заемщик обязан оплатить штраф);

выплата неустойки (штрафы, пени) за просроченные платежи (как правило, рассчитываются за каждый день просрочки);

возможные платежи третьим лицам (например, страховым компаниям, оценщикам и почтовым службам), при этом обязательное страхование только у аккредитованных компаний по повышенным тарифам (на 2-4% выше аналогичных предложений), т.е. навязывание необходимости страховых услуг для обеспечения возврата кредита (кредитор вынуждает заемщиков заключать с определенными страховыми компаниями договоры страхования жизни, также страхуется приобретаемое в кредит имущество и т.д.), при этом многие банки запрещают оплачивать страховку в рассрочку.

Некоторые банки предоставляют кредит частным лицам только путем выдачи банковской карты. В данном случае помимо вышеперечисленных расходов обязательными для заемщика становятся еще и следующие платежи:

плата за открытие и годовое обслуживание краткосрочного счета;

комиссия за получение денежных средств в пункте выдачи наличных или банкомате;

комиссия за проведение безналичных платежей по карте (оплаты картой товаров и услуг);

комиссия за выпуск карты.

Сегодня многие банки, желая привлечь новых клиентов и увеличить объем выданных кредитов, предлагают "кредиты без обеспечения", но реально, в качестве объекта обеспечения, как правило, выступает сам предмет, приобретаемый в кредит (например, при автокредитовании залогом является само транспортное средство, при ипотечном кредитовании - приобретаемая недвижимость). В погоне за прибылью кредитные учреждения и торговые организации объединяются в альянсы, позволяющие предлагать "покупки в кредит под 0% годовых, при отсутствии первоначального взноса" - так называемые беспроцентные кредиты. Но при кредитовании под 0% годовых исчезает источник банковского дохода, а возможно, и убытки. Такие кредитные организации вынуждены отталкиваться от ставки рефинансирования.

Таким образом кредитным организациям невыгодно выдавать ссуды ниже, чем ставка рефинансирования, т.е. они вынуждены выдавать кредиты как минимум по той же цене, по которой получили, плюс на 1-2% дороже, чтобы окупить затраты на оформление и сопровождение кредита.

Рекомендуем также почитать:

Переводной вексель

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю или по его приказу другому лицу (см. Приложение №3). Векселедатель обязует (трас ...

Определение понятия «кредитоспособность заемщика»

Кредитоспособность заемщика юридического лица – это комплексная правовая и финансовая характеристика, представленная финансовыми и нефинансовыми показателями, позволяющая оценить его возможность в будущем полностью и в срок, предусмотренный в кредитном договоре, рассчитаться по своим долговым обяз ...

Виды рисков банка и методы управления: общие положения

С деятельностью Банка связаны следующие риски: риски, связанные с приобретением размещаемых эмиссионных ценных бумаг, отраслевые, страновые и региональные, финансовые, правовые. С целью минимизации влияния данных рисков на деятельность Банка, кредитная организация осуществляет ряд предупредительны ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы