Ликвидность как экономическая основа розничного

бизнесаСтраница 2

Материалы » Особенности розничных банковских услуг и пути их совершенствования » Ликвидность как экономическая основа розничного

бизнеса

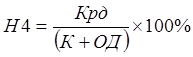

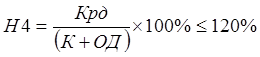

Норматив долгосрочной ликвидности банка (Н4) рассчитывается по следующей формуле:

, (2.3)

, (2.3)

где Крд - кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней (код 8996);

ОД - обязательства (пассивы) банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней (код 8918, код 8997).

Максимально допустимое числовое значение норматива Н4 устанавливается в размере 120 процентов (табл. 2.3).

Таблица 2.3 - Анализ ликвидности КБ «Сунжа» ООО за 2009-2010 гг.

|

№ п/п |

Показатели |

Формула расчетов |

Значение |

Критериальный уровень | |

|

2009 |

2010 | ||||

|

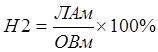

Коэффициент мгновенной ликвидности (Н2) |

|

10,8 |

7,1 |

15,0 | |

|

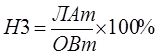

Коэффициент текущей ликвидности (Н3) |

|

6,8 |

9,8 |

50,0 | |

|

Коэффициент долгосрочной ликвидности (Н4) |

|

67,5 |

78,9 |

120 | |

Анализ приведенных расчетов в таблице 2.3 дают характеристику уровню ликвидности банка, их соответствие критериальным уровням.

Норматив мгновенной ликвидности банка (Н2) за рассматриваемый период снизился на 3,7% и составляет 7,1% при критериальном уровне 15%. Следует здесь уточнить, что данный показатель определен в конце года, когда наблюдается приток средств и не повлияет на риск потери банком ликвидности в течение одного операционного дня.

Норматив текущей ликвидности банка (Н3) установлен в размере 50%, однако его фактический уровень составляет всего 9,8%, хотя прирост по отношению к предыдущему уровню составил 3%.

Норматив долгосрочной ликвидности банка (Н4) установлен в пределах 120%. Фактически её уровень составил в 2010 году 67,5%, а к концу 2010 года 78,9%. Показатель долгосрочной ликвидности улучшился на 11,4%.

Приведенные данные характеризуют положительную динамику в развитии банка, где усматривается рациональная политика коммерческого банка в области управления ликвидностью, обеспечивая оптимальное сочетание ликвидности и прибыльности, так как в большинстве случаев достижение высокой ликвидности противоречит обеспечению более высокой прибыльности.

Рекомендуем также почитать:

Понятие и функции собственного капитала банка

Собственный капитал представляет собой особую форму банковских ресурсов. Он, в отличие от других источников, носит постоянный безвозвратный характер, имеет четко выраженную правовую основу и функциональную определенность, является обязательным условием образования и функционирования любого коммерч ...

Комплексно, экономическая характеристика деятельности

Основной целью деятельности Банка является извлечение прибыли. Основным видом деятельности Банка является банковская деятельность. Банк вправе в соответствии с действующим законодательством Российской Федерации и на основании выданной Банком России Генеральной лицензии на осуществление банковских ...

Формирование собственных ресурсов коммерческим банком

Термин "ресурсы" имеет французские корни и произошел от слова "ressourses", что обозначает сродства, запасы, возможности, источники чего-либо. Ресурсы коммерческих банков представляют собой их собственные капиталы и фонды, а также средства, привлеченные банками в результате про ...