Статистическая оценка факторов риска страхованияСтраница 2

Материалы » Страхование жизни в России » Статистическая оценка факторов риска страхования

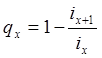

годами рассчитывается как dx=Ix-Ix+1 Показатель вероятности смерти в течение возрастного интервала, который является основным при работе со страхованием жизни, рассчитывается как  , где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как

, где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как  где где px=1-qx,

где где px=1-qx,

то есть вероятность дожития индивида до конца возрастного интервала. Бесконечность в формуле расчета ожидаемой продолжительности жизни на практике заменяется на крайнее верхнее значение возрастного интервала, указанного в таблицах смертности.

Страховые компании, работающие по такой линии бизнеса, как страхование жизни, должны в первую очередь учитывать, каким именно образом распределяется смертность по возрастным группам населения в тех странах, в которых они реализуют свои страховые программы. Таким образом, страховщикам необходимо использовать данные национальных таблиц смертности, которые представляют собой информацию о распределении всего населения по половозрастным группам.

Но на практике страховщики никогда не будут использовать только общепопуляционную таблицу смертности (основанную, например, на данных переписи населения) для расчета страховых тарифов. Ведь маловероятно, что структура застрахованных по программам страхования жизни будет полностью соответствовать структуре населения страны в целом. Всегда имеет место некий отбор страхователей. Во-первых, страхование жизни – это добровольное страхование, и никто не обязан приобретать этот полис, поэтому выборка потенциальных клиентов страховщика уже становится нерепрезентативной при сравнении ее со структурой населения страны. Во-вторых, человеку недостаточно просто иметь необходимый доход для покупки страхового полиса, ведь страховщик имеет право отказать в заключении договора страхования (проведя, тем самым, отбор рисков, так называемый андерайтинг).

В результате структура клиентов страховой компании будет отличаться от общепопуляционной, и компании придется при оценке смертности страхователей вносить определенные поправки к общепопуляционным показателям. Таким образом, страховщику приходится работать с выборкой населения, составляя для нее выборочные таблицы смертности, рассчитывая выборочные коэффициенты дожития, смертности, продолжительности жизни и т. п. Для оценки таких показателей страховщикам необходимо как можно точнее определить отличие той группы застрахованных, для которой оцениваются тарифы и резервы, от общепопуляционной структуры населения. Это актуально в первую очередь для тех страховых компаний, которые работают на неразвитом рынке страхования жизни, например на российском. В странах же с более развитыми рынками страхования жизни страховые компании накопили достаточно опыта для того, чтобы корректно оценивать смертность страхователей и составлять собственные страховые таблицы смертности. Эти таблицы позволяют более адекватно оценить смертность страхователей, причем они составляются отдельно для страхования на случай смерти и для страхования на дожитие.

Проведенное исследование показало: независимо от социально-экономической ситуации в стране, "страховая" смертность всегда будет отличаться от общепопуляционной. Задачей страховщика становится проведение такого отбора страхователей, который гарантирует положительный доход при установленных тарифах. Это означает, что страховщик может ориентироваться на общепопуляционные данные смертности лишь в том случае, когда он уверен, что состав страхователей будет полностью отражать структуру населения страны и, соответственно, смертность в его выборке будет идентична общепопуляционной. На практике применение такого андеррайтинга трудноосуществимо, поэтому страховым компаниям приходится оценивать смертность страхователей, прибегая к косвенной информации. В частности, возможна корректировка общепопуляционных показателей смертности с учетом влияния факторов уровня и неравенства доходов в стране.

Рекомендуем также почитать:

Структура Бурятского ОСБ

Сбербанк России –это универсальный коммерческий банк, который предлагает своим клиентам широкий спектр качественных банковских услуг. Банк обслуживает свыше 234 млн. счетов физических лиц и около 1,5 млн. счетов юридических лиц. Ориентируясь на многообразие клиентской базы, Сбербанк России осущест ...

Клиринговые союзы в развивающихся странах

Новым явлением стали многосторонние взаимные расчеты развивающихся стран в рамках их региональных экономических и валютных группировок.

Характерные черты их взаимных международных расчетов следующие:

• расчеты проводятся без валютных ограничений;

• валютой платежей служит денежная единица одной ...

Отдел сводного учета и анализа

финансового управления

Сверка данных: отражение операций по счетам; проведение операций по корреспондентским счетам и клиентским счетам; контроль документов на приход и остатков на счетах.

Документация по приходу: выписка но корреспондентским счетам; кредитовое авизо: платежные поручения. Документация на списание: дебе ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы