Анализ активных и пассивных операций АО «БТА Банк»Страница 1

Материалы » Ресурсы банка и источники их образования » Анализ активных и пассивных операций АО «БТА Банк»

Основной формой бухгалтерской отчетности отражающей финансово-хозяйственную деятельность Банка является бухгалтерский баланс, в котором отражается размещение собственных и привлечённых средств Банка для получения прибыли (актив), а также показаны источники формирования этих средств (пассив).

Для определения финансовой устойчивости Банка, проводится структурный анализ пассивов и активов по группам. В процессе анализа определяются величины и удельный вес каждой группы в пассиве или активе. Полученные величины сравниваются с контрольными значениями.

Финансовое состояние Банка считается устойчивым, если результаты выше контрольного значения.

Определение банка как учреждения, которое аккумулирует свободные денежные средства и размещает их на возвратной основе, позволяет выделить в его деятельности пассивные и активные операции.

С помощью активных операций банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получение кредитов от других банков, эмиссии собственных ценных бумаг, а также проведение иных операций, в результате которых увеличиваются банковские ресурсы.

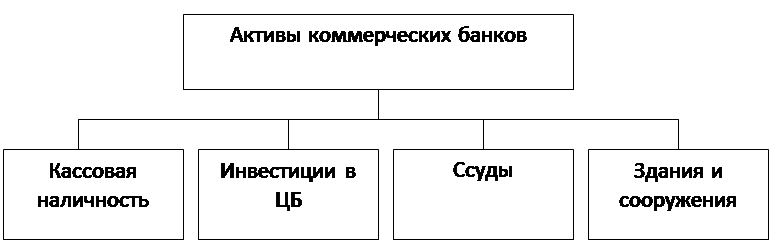

Схема 4 - Состав активов коммерческого банка.

К пассивным операциям относятся:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в т.ч. банков корреспондентов;

- выпуск собственных ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитов, в т.ч. централизованных кредитных ресурсов;

- операции репо;

- евровалютные кредиты.

Размещение мобилизированных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций. Устанавливая рациональную структуру активов банк должен выполнять требования к ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочно ликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов, и выполнять нормативы мгновенной, текущей степени долгосрочной ликвидности. На Схеме 5 рассматривается виды ликвидности активов банка.

Активные операции банка можно разделить на четыре группы:

- учетно-ссудные, в результате которых формируется кредитный портфель;

- инвестиционные, создающие основу для формирования инвестиционного портфеля;

- кассовые и расчетные, являющиеся одним из видов услуг, оказываемых банками своими клиентам;

- прочие.

В Группе активов баланса.

Денежные средства и счета в национальных (центральных) банках включают денежные средства в кассе и свободные остатки на корреспондентских и депозитных счетах а Национальном банке Республики Казахстан, Центральном банке Российской Федерации Национальном банке Кыргызской Республики и Национальноми банке Таджикистана, со сроком погашения до 90 дней.

Схема 5 - Классификация активов банка по степени ликвидности

Драгоценные металлы – Активы и обязательства, выраженные в драгоценных металлах, отражаются на основе текущих курсов драгоценных металлов, установленных Лондонской биржей металлов, с учетом действующего курса тенге по отношению к доллару США. Изменение курсов драгоценных металлов отражается как чистая прибыль/(убыток) по операциям с драгоценными металлами.

Финансовые активы и обязательства, оцениваемые по справедливой стоимости через прибыль или убыток, представляют производные инструменты или ценные бумаги, (1) приобретенные в основном, в целях их реализации в ближайшем будущем или (2) являются частью портфеля идентифицируемых финансовых инструментов, которые управляются на совокупной основе и недавние сделки с которыми свидетельствуют о фактическом получении прибыли на краткосрочной основе (3) которые при первоначальном признании классифицируются Группой в состав финансовых активов и обязательств, учитываемых по справедливой стоимости через прибыль или убыток.

Финансовый актив, кроме финансового актива предназначенного для торговли, может классифицироваться как оцениваемый по справедливой стоимости через прибыль или убыток при первоначальном признании в том случае, если: (1) такое определение исключает или существенным образом уменьшает несоответствие оценки или признания, которое бы в противном случае возникло; или (2) финансовый актив образует часть группы финансовых активов, финансовых обязательств или обеих из них, управление и оценка которой осуществляется на основе справедливой стоимости в соответствии с документально оформленной стратегией управления рисками или инвестиционной стратегией Группы, и информация о такой группировке предоставляется внутри организации на этой основе.

Рекомендуем также почитать:

Организация деятельности коммерческих банков

коммерческий банк кредитный акционерный

1. Правовой статус коммерческих банков.

Коммерческие банки осуществляют свою деятельность на основании Федерального закона «О банках и банковской деятельности». Согласно данного закона банк – кредитная организация, которая имеет исключительное право осущес ...

Анализ финансового состояния банка

Финансовое состояние коммерческих банков характеризуется достаточностью капитала, качеством активов, ликвидностью баланса, эффективностью деятельности и уровнем управления (менеджментом) банка.

Капитал (собственные средства) коммерческого банка выполняют несколько важных функций в ежедневной деят ...

Инструменты денежно-кредитной политики и их использование

Для достижения конечной цели денежно-кредитной политики в 2004 году Банк России должен располагать системой инструментов, позволяющих обеспечить сбалансированное и относительно устойчивое состояние денежно-кредитной сферы при различных сценариях экономического развития. Набор инструментов денежно- ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы