Структура российского рынка ценных бумагСтраница 1

Материалы » Рынок ценных бумаг в России » Структура российского рынка ценных бумаг

Рынок ценных бумаг – это отношения между его участниками по поводу выпуска, обращения и гашения ценных бумаг. Рынок ценных бумаг является составной частью финансового рынка. Его финансовая природа вытекает из того, что инвестор не принимает никакого трудового (деятельного) участия в создании чистого дохода или прироста капитала.

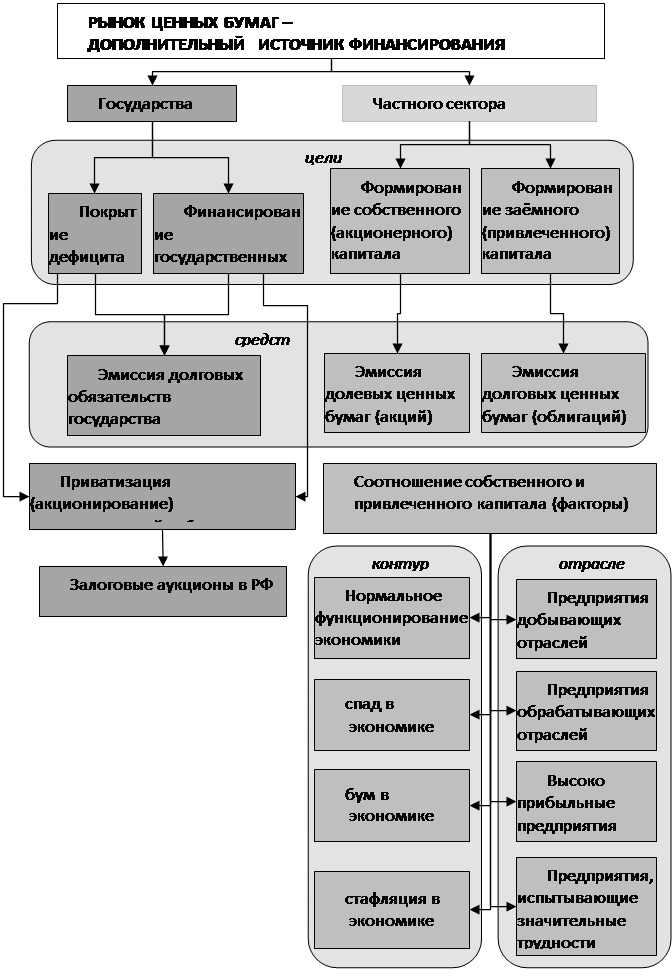

Российский рынок ценных бумаг был основан относительно недавно, в отличие от большинства рынков западных стран. Несмотря на относительно молодой возраст, российский рынок ценных бумаг показывает стабильный рост на протяжении большого количества времени, в настоящее время данный рынок является довольно привлекательным для многих инвесторов. Он способствует привлечению в экономику финансовых ресурсов (рис. 1) и развитию предпринимательства в России.

Формирование структуры рынка ценных бумаг в Российской Федерации в начале 90-х годов прошлого века происходило на основе выпуска различных видов государственных ценных бумаг. На российском рынке впервые появились государственные краткосрочные облигации (ГКО).

В этот же период на первичном рынке в связи с выпуском приватизационных чеков (ваучеров) появились акции различных крупных компаний, которые таким образом привлекали дополнительные денежные средства, необходимые для развития бизнеса. Акции размещались путем открытой или закрытой подписки, через фондовые магазины, отделения связи и др. каналы. В настоящее время первичное внебиржевое размещение акций и корпоративных облигаций осуществляется либо эмитентом самостоятельно, либо с помощью фирмы-посредника (агента), являющейся профессиональным участником рынка. Первый способ развит в нашей стране значительно шире, чем второй. Это вызвано стремлением экономить средства на распространение акций, а также недостатком финансовых средств и опыта внебиржевого первичного размещения у профессиональных посредников.

Рис. 1. Рынок ценных бумаг как источник финансирования [3]

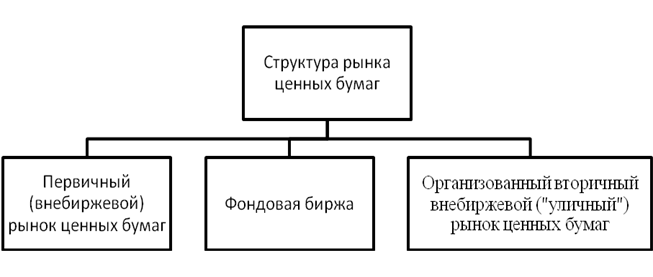

В структуре российского рынка ценных бумаг выделяются первичный и вторичный рынок, а также рынки по видам фондовых инструментов и сделок (рис.2).

Рис. 2. Структура рынка ценных бумаг в России [3]

На первичном рынке ценных бумаг производятся первичная и последующие эмиссии акций, и других видов ценных бумаг, т. е. инвесторы делают первоначальные вложения в предприятия, рассчитывая получить прибыль. Одним из основных признаков первичного рынка ценных бумаг является доступность информации для инвестора. Но, к сожалению, многие российские компании предпочитают оставаться в тени, не показывая свою реальную отчетность.

На вторичном рынке осуществляются сделки с многократной покупкой и продажей ценных бумаг, активность которого также влияет на работу первичного рынка ценных бумаг. Некоторое время назад первые российские ценные бумаги появились на западных фондовых рынках, но данный факт является скорее имиджевой рекламой некоторых предприятий.

Вторичный биржевой оборот делится на внебиржевой и биржевой. В России он в основном осуществляется на фондовых биржах, на которых происходят торги государственными и частными акциями и облигациями. Первоначально Российская Федерация опережала весь остальной мир по количеству биржевых торговых площадок (в 1995 году более 60), в настоящее время на территории нашей страны работает 10 фондовых бирж, включая ФБ РТС и ФБ ММВБ которые имеют устойчивую репутацию у инвесторов [3].

Маржинальная торговля стала новым (посткризисным) явлением на отечественном рынке ценных бумаг. Она ориентирована на привлечение среднего и мелкого клиента, включая физических лиц. Её сущность заключается в открытии брокерской, инвестиционной или иной компанией маржинального счета для клиента, посредством которого он может покупать и продавать ценные бумаги, используя заёмные ресурсы. Вопросы правового регулирования этой деятельности в стране еще недостаточно урегулированы.

В настоящее время существует множество способов оценки состояния рынка ценных бумаг, особой популярностью среди которых пользуются различные индексы биржевой активности. В России сейчас используются разнообразные фондовые индексы. К общенациональным относятся индексы агентства «Акции, консультации и маркетинг» (АК&М), консалтинговой компании «Соболев» (SOBI), Российской торговой системы (РТС), агентства «Интерфакс» (ИФ) и другие [3, с. 116]. Помимо этого существуют индексы акций региональных рынков.

В таблице 1 представлены крупнейшие по рыночной капитализации виды ценных бумаг отечественных эмитентов, включенных в расчет главных фондовых индексов страны [3, с.115].

Рекомендуем также почитать:

Анализ ликвидности

Для того чтобы в постоянно меняющихся условиях коммерческий банк мог стабильно и эффективно функционировать, руководство банка должно уделять большое внимание анализу показателей деятельности банка и проводимых операций. На основании полученных результатов руководство оценивает существующую и разр ...

Основные мероприятия по совершенствованию банковских продуктов и услуг на

примере ОАО «Липецккомбанк»

Современные тенденции развития рынка банковских продуктов и услуг обусловлены главным образом следующими основными процессами:

- интенсивным развитием современных информационных технологий, использование которых позволяет учреждениям банков расширить спектр одновременно предоставляемых услуг, при ...

Понятие и сущность расчетно-кассового обслуживания

в БВУ

Закон РК «О банках и банковской деятельности», в статье 30 главы 3 определяет перечень основных банковских операций. К ним относятся [2]:

1) прием депозитов, открытие и ведение банковских счетов юридических лиц;

2) прием депозитов, открытие и ведение банковских счетов физических лиц;

3) ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы