Методика оценки кредитоспособности клиентаСтраница 3

Материалы » Учет кредитов банка и оценка кредитоспособности заемщика » Методика оценки кредитоспособности клиента

Строится агрегированный баланс предприятия и наблюдается динамика показателей (приложение 4).

У предприятия "ТП" за рассматриваемый период происходит увеличение валюты баланса (с 27116100 до 29439600), что оценивается положительно. Далее проанализируем данные отдельных статей баланса, что позволит дать предварительную оценку изменениям, произошедшим в составе средств клиента и их источников. android process acore произошла ошибка

Так как в данном случае на предприятии происходит увеличение валюты баланса, то оцениваем положительно:

- увеличение производственных запасов;

- увеличение денежных средств;

- увеличение нераспределенной прибыли;

- увеличение фондов;

- резервный капитал не изменился.

Отрицательно оценивается:

- рост кредиторской задолженности предприятия (с 33915465 до 48017075);

- увеличение заемных средств (с 73293160 до 91531001).

Далее проведем вертикальный и горизонтальный анализ агрегированного баланса. Вертикальный анализ представлен в таблице в приложении 5.

Проанализируем изменение доли каждой статьи в валюте баланса.

Снизилась доля основных средств предприятия, нематериальных активов. Вследствие этого снизились постоянные активы. Повысилась доля текущих активов в валюте баланса.

Уменьшение стоимости основных средств – негативный фактор, но уменьшение произошло незначительное.

У предприятия значительно выросла стоимость незавершенного производства (с 0,59 % от валюты баланса до 2,85 %). Положительно оценивается рост производственных запасов (с 10 % до 13 %).

Снизился процент собственных средств в валюте баланса, повысилась для заемных средств: кредиторской задолженности. Но у клиента собственных средств больше половины, то есть имеется возможность рассчитаться по своим обязательствам.

Снизились расчеты с бюджетом, расчеты по заработной плате.

У предприятия краткосрочная дебиторская задолженность составляет более 25 % от текущих активов (27 %), что является негативным фактором и в динамике она увеличивается до 28 %.

Процент готовой продукции уменьшается, что может свидетельствовать о повышении на нее покупательного спроса и отсутствия затоваривания.

Увеличение краткосрочной кредиторской задолженности может свидетельствовать о возникновении трудностей в расчетах с поставщиками.

Чистый оборотный капитал уменьшается, но он положительный.

Далее проводится горизонтальный анализ агрегированного баланса, представленный в таблице в приложении 6.

Можно наблюдать значительное увеличение кредиторской задолженности, незавершенного производства, заемных средств, краткосрочных обязательств, производственных запасов; и значительное уменьшение расчетов с бюджетом, расчетов по заработной плате, готовой продукции и товаров и нематериальных активов.

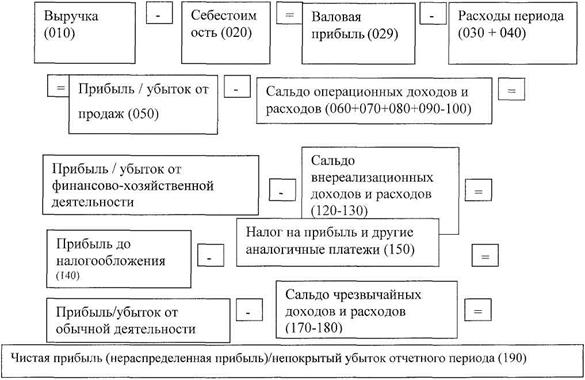

Проанализируем отчет о прибылях и убытках предприятия.

Формирование прибыли можно представить в виде схемы, в основу которой положена форма № 2.

Рис. 2. Схема формирование прибыли на основе формы № 2

Таблица 9. Динамика абсолютных показателей прибыли по данным на 01.10.2006 г.

|

Показатели |

Отчетный период (рубли) |

Аналогичный период прошлого года (рубли |

Изменения | |

|

Рубли |

Тр, % | |||

|

Выручка |

252060307 |

228673564 |

23386743 |

110,2 |

|

Себестоимость |

251827996 |

204276880 |

47551116 |

123,3 |

|

Валовая прибыль |

232311 |

24396684 |

24164373 |

0,9 |

|

Расходы периода |

88120 |

- |

88120 |

- |

|

Прибыль / Убыток от продаж |

176191 |

24396684 |

24220493 |

0,7 |

|

Показатели |

Отчетный период (рубли) |

Аналогичный период прошлого года (рубли) |

Изменения | |

|

Сальдо операционных результатов |

41842 |

-3616388 | ||

|

Сальдо внереализационных доходов и расходов |

55724 |

-225749 | ||

|

Прибыль / Убыток до налогообложения |

273577 |

20731549 |

-20457972 |

1,3 |

|

Прибыль / Убыток от обычной деятельности |

-140448 |

15289720 |

-15430168 | |

|

Чистая прибыль / Убыток |

-140448 |

15289720 |

-15430168 | |

Рекомендуем также почитать:

Виды пластиковых карточек

В настоящее время практически повсеместное распространение получили пластиковые карточки. Пластиковая карточка представляет собой пластину стандартных размеров (54х86х0,76мм), изготовленную из специальной, устойчивой к механическим и термическим воздействиям, пластмассы. Пластиковые карты различаю ...

Экономические основы страхования жизни

При заключении контракта по страхованию жизни и определении страховой суммы, необходимо помнить, что экономическая ценность человека как производителя дохода имеет тенденцию к уменьшению с течением некоторого времени. И, несмотря на то, что его или ее доходы, могут продолжать расти, время, в течен ...

Анализ активных и пассивных операций АО «БТА Банк»

Основной формой бухгалтерской отчетности отражающей финансово-хозяйственную деятельность Банка является бухгалтерский баланс, в котором отражается размещение собственных и привлечённых средств Банка для получения прибыли (актив), а также показаны источники формирования этих средств (пассив).

Для ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы