Анализ финансовой устойчивости

АО «Альянс Банк»Страница 1

Материалы » Собственный капитал банка » Анализ финансовой устойчивости

АО «Альянс Банк»

Финансовая устойчивость банка является одним из важнейших характеристик его финансового состояния. Она характеризуется достаточностью ресурсов для продолжения существования банка и выполнения им функции финансового посредника в долгосрочной перспективе.

Финансовая устойчивость определяется внутренними и внешними факторами. К внутренним факторам относятся: уровень ликвидности и платежеспособности банка, стабильность банка (неизменность и положительная динамика показателей финансового состояния с течением времени), достаточностью капитала и др. Внешними факторами являются экономические и политические условия внешней среды, включая и положение банка на финансовом рынке.

Влияние внутренних факторов подлежит количественной оценке путем расчета соответствующих показателей финансовой устойчивости.

Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно развивающейся в Казахстане ситуации.

Оценка финансовой устойчивости проводится на основании выводов, сделанных в ходе анализа общей структуры активов и пассивов банка и их согласованности, наличия собственных средств-нетто, ликвидности и платежеспособности банка. Окончательные выводы возможны с учетом анализа коэффициентов покрытия собственного капитала банка, степени покрытия капиталом наиболее рискованных видов активов, коэффициентов иммобилизации, маневренности, автономности (независимости) и др.

Анализ показателей проводится посредством сопоставления расчетных значений коэффициентов устойчивости с рекомендованными значениями или выявления тенденций их изменения в ту или иную сторону.

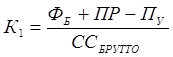

Оценка надежности банка и его возможности поддерживать структуру пассивов, обеспечивающую устойчивую деятельность производится на основе коэффициента покрытия собственного капитала (![]() ):

):

, (5)

, (5)

где ![]() - фонды банка: уставный (п.26П), резервный (п.27), фонды специального назначения (п.28П), фонд накопления (п.29П), другие фонды (п.30П), тенге;

- фонды банка: уставный (п.26П), резервный (п.27), фонды специального назначения (п.28П), фонд накопления (п.29П), другие фонды (п.30П), тенге;

![]() - прибыль отчетного года и предыдущих лет (п.31П), тенге;

- прибыль отчетного года и предыдущих лет (п.31П), тенге;

![]() - права участия банка (п.23А), тенге

- права участия банка (п.23А), тенге

Значение коэффициента покрытия собственного капитала показывает уровень базисного капитала в составе собственных оборотных средств.

Снижение темпов роста ![]() свидетельствует о том, что темпы роста собственного капитала отстают от темпов роста общего капитала, т.е. речь идет о снижении потенциальных возможностей выполнения принятых обязательств банком.

свидетельствует о том, что темпы роста собственного капитала отстают от темпов роста общего капитала, т.е. речь идет о снижении потенциальных возможностей выполнения принятых обязательств банком.

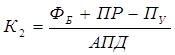

Обеспечение собственными средствами банка в части доходных активов отражает коэффициент степени покрытия капиталом наиболее рискованных видов активов (![]() ).

).

, (6)

, (6)

где ![]() - активы приносящие доход (р.2А), тенге

- активы приносящие доход (р.2А), тенге

Рекомендуем также почитать:

Методы совершенствования и развития операций по

расчетно-кассовому обслуживанию в АО «Евразийский банк»

Любой банк, как посредник, обеспечивает кругооборот денежных средств, их накопление и перераспределение. В своей деятельности банк опирается на денежные средства, находящиеся в его распоряжении. Функция посредника предполагает выполнение двух основных операций – привлечение средств и размещение ср ...

Главные составляющие банковской системы

Элементы банковской системы образуют единство, выражают при этом специфику целого и выступают носителями его свойств.

Элементами банковской системы являются банки, некоторые специальные финансовые институты, выполняющие банковские операции, но не имеющие статуса банка, а также некоторые дополните ...

Значение количественного измерения денежной массы

Важная роль денег в рыночной экономике требует не только качественного (теоретического) определения их сущности и функций, но и их количественного (эмпирического) измерения.

Это связано с тем, что:

■ должно существовать соответствие между эмпирическим и теоретическим определениями денег дл ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы