Современное состояние электронных межбанковских расчётовСтраница 1

Материалы » Электронные межбанковские расчеты » Современное состояние электронных межбанковских расчётов

Определение платежной системы банковских карт может быть дано на основе раскрытия функционально-экономической сущности взаимоотношений, поскольку основными элементами являются: банк-эмитент, банк-эквайрер, платежный инструмент (банковская карта), а в качестве отношений внутри системы выступают отношения по платежам и урегулированию взаимных обязательств и требований между участниками, основанных на нормативно-правовом обеспечении, регулирующем безналичные расчеты. Структуру платежных систем можно представить в виде следующих компонентов:

1. Оптовые платежные системы: платежная система Банка России; платежные системы коммерческих банков; платежные системы небанковских кредитных организаций и система межбанковских телекоммуникаций (SWIFT).

2. Розничные платежные системы: платежные системы банковских карт; системы банковских денежных переводов (Western Union, Contact, Anelik, и др.); системы электронных денег (Яндекс.Деньги, WebMoney, CyberPlat и др.); системы приема коммунальных платежей и иных платежей.

В общей структуре платежных систем, действующих в России, платежные системы банковских карт относятся к розничным и занимают ведущее место в сегменте розничных платежных инструментов[1].

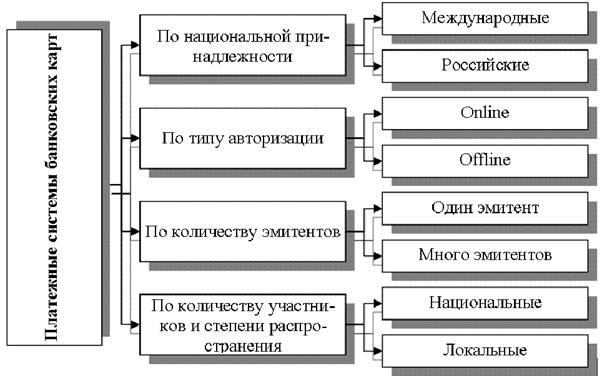

Классификация платежных систем банковских карт, действующих в России и используемых банками для ведения розничного бизнеса по ряду существенных критериев: по национальной принадлежности, по типу авторизации, по количеству эмитентов, по количеству участников и степени распространения приводится на рис.1.

|

Изучение процесса развития зарубежных и российских платежных систем банковских карт позволило автору разработать периодизацию, с точки зрения эволюции банковской карты как безналичного платежного инструмента и с точки зрения степени доминирования отечественной или международной системы анализируемого объекта.

В России платежные системы банковских карт имеют следующие особенности функционирования:

· в отличие от многих других стран, где платежные системы банковских карт пришли в качестве замены чековым платежам в России они начали развиваться, что называется с нуля;

· стремительное развитие с момента появления на рынке банковских услуг до превращения в одно из стратегических направлений развития банковского бизнеса;

· преобладание на рынке розничных платежных услуг банковских карт международных платежных систем;

· использование современных технологических решений при создании и построении национальных платежных систем банковских карт;

· динамичное развитие рынка банковских карт.

Специальные автоматизированные системы позволяют обеспечить обработку любой информации и проведение сложного финансового анализа. Электронные коммуникационные системы постепенно стали входить в практику отечественных банков. Изменяющиеся условия нашей жизни приводят к новым требованиям, предъявляемым банкам со стороны клиентов, одним из которых является скорость проведения расчетов. Примером такой услуги может служить перевод денег перевод денег с использованием системы «Маниграмма», позволяющей осуществлять переводы в 26 тысяч городов стран мира за 15 минут. Этот прогрессивный, быстрый и надежный вид услуги по переводу денежных средств целесообразно взять на вооружение отечественным коммерческим банкам в проведении инновационной маркетинговой работы.

В последние годы ожидания и предпочтения клиентов претерпели значительные изменения. Наиболее значимыми являются: надежность банка, скорость реализации услуг, решение банком проблем клиента, непрерывный доступ к банковским услугам. Для удовлетворения таких требований региональные банки должны «приблизить» к клиенту свои услуги. Достичь этого можно с помощью использования электронных каналов предоставления банковских услуг.

По характеру взаимодействия между банком и клиентом можно выделить следующие типы каналов:

1. филиальная сеть (филиалы, отделения, агентства, обменные пункты), предполагающая обязательное присутствие сотрудников банка при взаимодействии с клиентом;

Рекомендуем также почитать:

Виды кредитов Сбербанка

Кредит - это ссуда с конкретными оговоренными условиями, выдаваемая на определенный срок. Банк или другое учреждение, имеющее право на кредитование в России, дает взаймы деньги своему клиенту для конкретно обозначенных целей. Клиент, в определенный срок и в установленном банком порядке, возвращает ...

Взаиморасчеты

Стремление воздействовать на негативные явления в экономике административным путем приводит к чрезмерной регламентации. В результате порождается путаница, а в некоторых случаях создаются вообще тупиковые ситуации, требующие очередных разъяснений. В этой связи хотелось бы проанализировать два норма ...

Основы бюджетов социального страхования

Федеральными законами на очередной финансовый год утверждаются бюджеты фондов конкретных видов обязательного социального страхования. Проекты законов вносятся в Государственную Думу Правительством Российской Федерации. Бюджеты фондов обязательного социального страхования не входят в состав федерал ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы