Банковские продукты и услугиСтраница 2

Материалы » Анализ российского рынка банковских продуктов и услуг на материалах ОАО "Липецккомбанк" » Банковские продукты и услуги

Трастовые услуги - операции банков по управлению имуществом и выполнению других услуг по поручению и в интересах клиента на правах его доверительного лица

Депозитарные услуги - услуги по хранению (депонированию) ценных бумаг, а также по их обслуживанию, т.е. выполнению поручений депонента по реализации прав, удостоверенных ценными бумагами за исключением заключения сделок от имени и за счет депонента, или от имени депозитария за счет депонента.

Консультационные услуги - по банковским, правовым, финансовым проблемам, включая вопросы: купли-продажи товара, ведения бизнеса, личного и семейного характера, а также предоставление различного рода рекомендаций и информации.

По российскому законодательству к банковским операциям относятся:

1. Привлечение во вклады денежных средств физических и юридических лиц.

2. Размещение указанных средств от своего имени и за свой счет.

3. Открытие и ведение банковских счетов физических и юридических лиц.

4. Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

5. Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6. Купля-продажа иностранной валюты в наличной и безналичной формах.

7. Привлечение во вклады и размещение драгоценных металлов.

8. Выдача банковских гарантий.

9. Выдача поручительства за третьих лиц, предусматривающего исполнение обязательств в денежной форме.

10. Приобретение права требования от третьих лиц исполнения обязательств в денежной форме.

11. Доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

12. Осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации.

13. Предоставление в аренду физическим и юридическим лицам специальных помещений и находящихся в них сейфов для хранения документов и ценностей.

14. Лизинговые операции.

15. Оказание консультационных и информационных услуг.

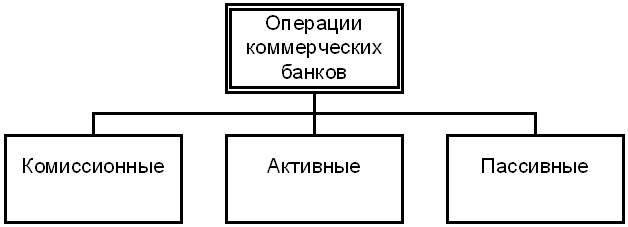

Пассивные операции – это формы заемного финансирования банков: кредиты, депозиты, сберегательные вклады, эмиссии. К пассивным операциям относятся: привлечение средств на расчетные и текущие счета юридических и физических лиц, открытие срочных счетов граждан предприятий и организаций, выпуск ценных бумаг, займы, полученные от других банков и так далее. То есть пассивные операции увеличивают банковские ресурсы.

В целом классификация операций и услуг коммерческого банка является достаточно сложной, и в современной теории банковского дела существует следующая схема.

Рис.1. Классификация банковских операций

Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли; операции по предоставлению денежных средств, различающихся по срокам, размерам, типам пользователей, кредитным ресурсам, характеру обеспечения, формами передачи денежных средств. Это краткосрочное и долгосрочное кредитование, предоставление потребительских ссуд населению, приобретение ценных бумаг, лизинг, факторинг, инновационное финансирование и кредитование, долевое участие средств банка в хозяйственной деятельности предприятий и так далее. Активные операции по экономическому содержанию делятся на: ссудные, расчетные, кассовые, инвестиционные, гарантированные.

Активно-пассивные операции – это комиссионные, посреднические операции, выполняемые банком по поручению клиентов за определенную плату. Это различные расчетные услуги, связанные с осуществлением внутренних и международных расчетов, трастовые операции по купле-продаже банком по поручению клиентов ценных бумаг, драгоценных металлов, иностранной валюты, посредничество в размещении акций, облигаций, бухгалтерское и консультационное обслуживание клиентов.

Под банковским продуктом понимается материально оформленная часть банковской услуги. Банковский продукт имеет вид вещи, т.е. осязаемую форму, предназначенную для продажи на финансовом рынке.

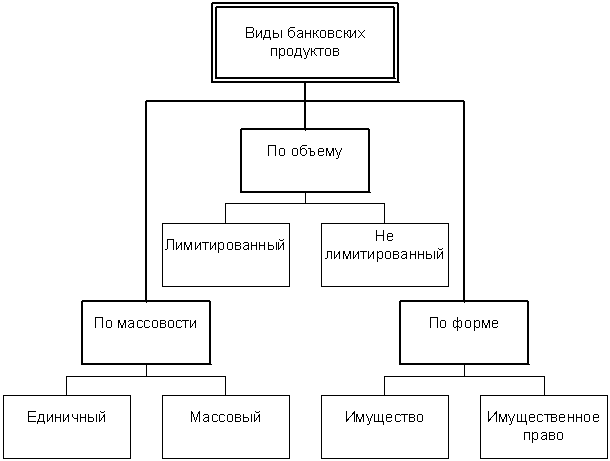

Рис.2. Классификация банковских продуктов

Банковский продукт бывает единичный и массовый. Единичный продукт - это индивидуальный продукт. Он имеет четко определенный круг своих покупателей. Поэтому он выпускается в расчете на конкретных потребителей. Массовый банковский продукт - это продукт без резко выраженной индивидуальности. Массовый финансовый продукт выпускается в расчете на широкий круг потребителей и инвесторов.

Банковский продукт бывает лимитированный и нелимитированный. Лимитированный банковский продукт - это продукт, объем или количество выпуска которого строго квотируется. Это акции, облигации, виды кредитных соглашений и др. Нелимитированный банковский продукт представляет собой продукт, объем (количество) выпуска которого не ограничен никакими квотами. Этот продукт выпускается в расчете на возможного потенциального покупателя. Это пластиковые расчетные и кредитные карты, банковские счета и т. п.

Рекомендуем также почитать:

Информационная база и основные показатели анализа кредитоспособности

Для проведения анализа кредитоспособности клиента – юридического лица коммерческому банку требуется определенная информация.

В мировой практике наиболее известный источник данных о кредитоспособности – фирма «Dan & Bradstreet», которая собирает информацию примерно о трех миллионах фирм США и ...

Хранение документов

Банки обязаны обеспечить строгую сохранность бухгалтерских документов, под которыми понимаются не только документы по хозяйственной деятельности банка, но и расчетно-платежные документы клиентов банка.

Ответственность за правильную организацию и соблюдение установленного порядка хранения бухгалт ...

Развитие системы пластиковых карточек в РБ

Во всем мире наблюдается бурный рост карточных технологий: если в конце 20 века платежными карточками пользовались миллионы граждан, то в начале 21 века счет идет на миллиарды. Не стала исключением и Республика Беларусь.

Карточный бизнес в Беларуси является относительно молодым и развивающимся. К ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы