Механизм

расчета пластиковыми картамиСтраница 3

Материалы » Механизм операций банков с пластиковыми карточками » Механизм

расчета пластиковыми картами

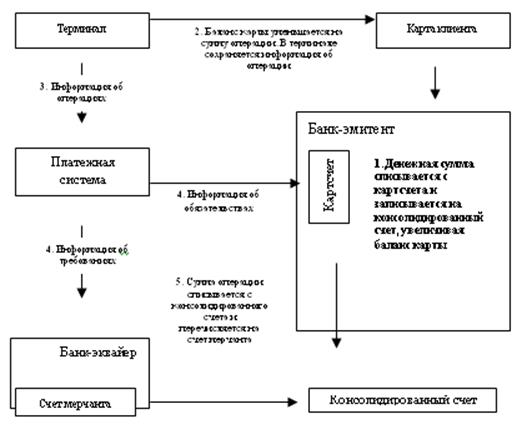

Особенностью «электронного кошелька» является то, что при записи суммы па карту она автоматически списывается с карточного счета на специальный консолидированный счет, отражающий общий баланс «электронных кошельков». Информация о совершенных операциях сохраняется в электронном терминале и передается в систему учета карт как сумма всех операций, которая впоследствии списывается с данного консолидированного счета, а пользу получателя средств (рисунок 2.5).

Концепция «электронных кошельков» как финансового продукта, предполагает определенное ограничение на сумму хранимых в кошельке средств и использование его для сравнительно мелких платежей, поэтому, как правили, перед совершением операции не требуется ввод ПИН-кода.

Рисунок 2.5 – Схема расчетов с использованием карт – «электронных кошельков»

Технологическая схема поддержки операций с предоплаченными картами должна допускать передачу расчетной информации от эквайрера к эмитенту в урезанной или агрегированной форме, поскольку платежные системы стремятся сократить издержки на поддержку операций с незначительными суммами. Расчетная информация, содержащая минимально необходимую часть транзакций, позволяет эмитенту просто списывать со своего счета, отражающего общий баланс «электронных кошельков», суммы, поступающие от эквайеров.

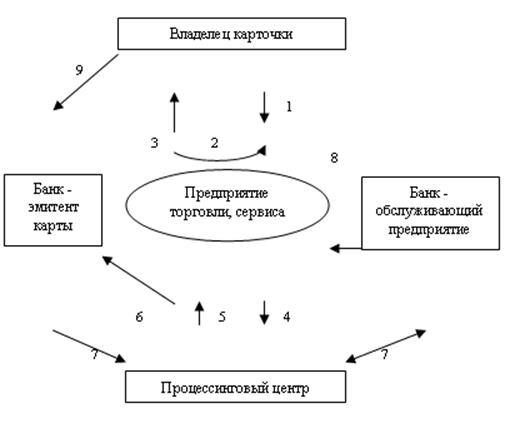

Поскольку карта содержит информацию о состоянии счета владельца, то операция на не авторизуемые суммы производится в режиме off-line, т.е. без связи с центром авторизации. Карточка вставляется в специальное считывающее устройство (POS-терминал), держатель карты на клавиатуре терминала вводит свой ПИН-кид, а продавец - сумму покупки. Терминал проверяет подлинность и покупательную силу карты и в случае достаточности средств на счете производится уменьшение баланса карты на сумму операции. Средства на счет продавца перечисляются после сеанса связи с банком. Схема расчетов картой со встроенной микросхемой приведена на рисунке 2.6.

Рисунок 2.6 – Схема расчетов с использованием карты со встроенной микросхемой

1. Ввод ПИН-кода и суммы покупки.

2. Идентификация и проверка платежеспособности карточки.

3. Списание суммы покупки с карточки.

4. Информация о проведенных операциях.

5. Обновление «черного списка».

6. Реестр операций.

7. Расчеты между Банками.

8. Расчеты обслуживающего банка с предприятием торговли, сервиса.

9. Расчеты владельца карточки с банком-эмитентом.

Расчеты при помощи карт со встроенной микросхемой значительно ускоряют и упрощают процесс прохождения платежей, не требуют постоянного использования телекоммуникационных линий связи. Смарт-карты имеют больше степеней защиты по сравнению с магнитными картами, поэтому более надежны в использовании. Рассмотренный в работе технический аспект определения пластиковых карт подвигает автора в дальнейшем к рассмотрению их экономической сущности.

Главная особенность банковской пластиковой карты как разновидности системы пластиковых карт состоит в том, что, не являясь деньгами и независимо от степени технического совершенства, она хранит определенный набор информации или обеспечивает доступ к базам данных, что позволяет ей служить одним из прогрессивных средств организации безналичных расчетов в сфере денежное обращения, способствуя усложнению и усилению динамичности финансовых услуг.

Использование банковской карты для оплаты покупки (получения наличных денег) становится возможным только после получения разрешения эмитента (авторизации карты). Покупка товара в торговой сети с использованием банковской карты осуществляется следующим образом (рисунке 2.7).

Рекомендуем также почитать:

Виды предоставляемых

кредитов под залог векселей и прав требования

Предоставление кредитов Банка России, обеспеченных нерыночными активами или поручительствами, осуществляется в соответствии с Положением Банка России от 12.11.2007 № 312-П "О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами или поручительствами" ...

Модель Марковиц

Теория портфеля была сформулирована Гарри Марковицем в 1952 году. Его подход начинается с предположения, что инвестор в настоящий момент времени имеет конкретную сумму денег для инвестирования. Эти деньги будут инвестированы на определенный промежуток времени, который называется периодом владения. ...

Пути совершенствования депозитных операций АО «БТА Банка»

Современная банковская система – это важнейшая сфера национального хозяйства любого развития государства. Ее практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов, большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные о ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы