Способы минимизации рисков АКБ «Лефко-банк»Страница 2

Материалы » Финансовые риски кредитной организации » Способы минимизации рисков АКБ «Лефко-банк»

Для оценки степени рискованности кредитного портфеля аналитики и риск-менеджеры «Москомприватбанка» используют систему различных показателей:

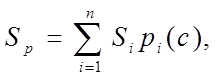

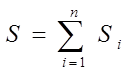

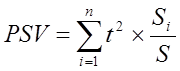

1. Возможная (ожидаемая) величина убытков по кредитному портфелю:

где

где

Si – сумма i – го кредитного договора, i = 1, 2, …, n;

![]() – вероятность возникновения убытков по i–му договору (показатель риска).

– вероятность возникновения убытков по i–му договору (показатель риска).

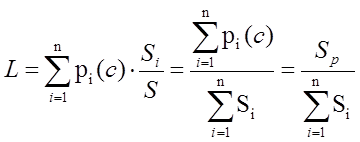

2. Средневзвешенный кредитный портфельный риск:

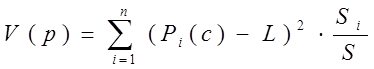

3. Дисперсия (вариация) как мера кредитных рисков по отношению к кредитному портфелю банка:

, где

, где

4. Среднеквадратическое отклонение риска кредитного портфеля коммерческого банка.

![]()

Таким образом, дисперсия и среднеквадратическое отклонение характеризуют меру распределения кредитных рисков кредитного портфеля относительно средневзвешенного кредитного риска. Эти показатели отображают дифференцированность кредитного портфеля относительно риска. Однако дисперсия и среднеквадратическое отклонение отображают меру распределения кредитных рисков кредитного портфеля как в положительную, так и в отрицательную сторону (т.е. их значения больше значения средневзвешенного портфельного риска). Поэтому эти показатели не дают возможности однозначно оценить степень риска данного кредитного портфеля. Поэтому с этой целью целесообразно использовать такой показатель, как семивариация кредитного риска.

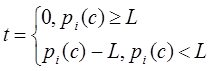

Позитивная семивариация как степень кредитного риска относительно кредитного портфеля:

, где

, где

n – объем кредитного портфеля;

t –отклонения кредитных рисков кредитного портфеля от средневзвешенного кредитного риска, т. е.:

Следовательно, чем больше позитивная семивариация (позитивное среднее семиквадратическое отклонение) кредитных рисков по отношению к кредитным договорам, формирующим кредитный портфель, и чем меньше их негативная семивариация, тем ниже степень рискованности данного кредитного портфеля.

Итак, исходя из всего вышеперечисленного, система оценки меры риска кредитного портфеля коммерческого банка является основополагающим фактором в дальнейшем хеджировании рисков.

В ближайшей перспективе акционеры и менеджмент Банка выделяют следующие основные направления развития и минимизации рисков:

-рост капитализации в соответствии с темпами развития Банка

-расширение территориальной сети Банка, открытие новых офисов и точек обслуживания пластиковых карт Банка

-модернизация системы управления, обучение персонала, технологическое обновление, разработка и продвижение новых продуктов и до совершенствования систем сбора, хранения, анализа и обмена информацией как внутри Банка.

Рекомендуем также почитать:

Виды пластиковых карт и основные схемы операций с банковскими

пластиковыми картами

Пластиковая карта – это обобщающий термин, который обозначает все виды карт, различающихся по назначению, по набору оказываемых с их помощью услуг, по своим техническим возможностям и организациям их выпускающим. Важнейшей особенностью всех пластиковых карт, независимо от степени их совершенства, ...

Понятие и виды банковской гарантии

Банковская гарантия — один из способов обеспечения исполнения обязательств, при котором банк или иное кредитное учреждение (гарант) выдает по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предоставлении им требования о ее уплате.

По сво ...

Характеристика инфраструктуры обслуживания пластиковых карт в

России

Благоприятная макроэкономическая ситуация в стране и динамичное развитие банковского сектора российской экономики позволяет надеяться на то, что в ближайшие годы на российском карточном рынке будут происходить не только количественные, но и качественные изменения, т. е. увеличение роли продуктов с ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы