Понятие, сущность, и виды финансовых рисковСтраница 4

Материалы » Финансовые риски кредитной организации » Понятие, сущность, и виды финансовых рисков

Комплексный метод основывается на совокупной оценке риска по банку в целом. Главной задачей управления рисковыми операциями банка является определение степени допустимости и оправданности того или иного риска и принятие решения. Перспективным является определение степени допустимости общего размера риска банка для установления норматива отчислений от прибыли банка в резервный или исковый фонд.

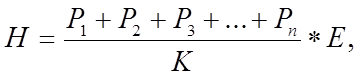

Общий размер риска определяется по формуле:

где (1)

где (1)

Н — степень допустимости общего размера риска банка,

Р — частные риски банка по всем операциям данного банка,

Е — корректирующий коэффициент внешних рисков банка,

К — совокупный капитал банка.

Этот показатель отражает максимально возможную степень риска банка за определенный период времени.[8]

Усиление регулирования стало самым серьезным риском, с которым сталкиваются банки, свидетельствуют результаты последнего исследования рисков в банковском секторе "Грабли" (Banana Skins)[9], проведенного Центром по изучению финансовых инноваций (Centre for the Study of Financial Innovation (CSFI)) и компанией PricewaterhouseCoopers. Авторы доклада пришли к заключению, что чрезмерное регулирование истощает ресурсы банков, способствует развитию бюрократии и создает ложное ощущение безопасности.

В исследовании «Грабли» приняли участие 440 руководителей банковских учреждений и банковских аналитиков в 54 странах мира, включая Россию. В рамках исследования, которое проводится уже десятый год подряд, банковские риски ранжируются участниками по степени серьезности, а также анализируются возможные последствия этих рисков.

Продолжающиеся корпоративные скандалы, рост активности различных групп заинтересованных сторон привели к повышению рейтинга риска, связанного с недостатками систем корпоративного управления в банках, с восьмой позиции в прошлом году до третьей в нынешнем.

В число других значимых рисков вошли кредитный риск (вторая позиция) и производные финансовые инструменты (четвертая позиция) - оба этих риска получили высокий рейтинг и в ходе прошлогоднего опроса.

В числе быстрорастущих рисков, выявленных в ходе опроса в этом году, - фонды хеджирования (пятое место) и мошенничество (шестое место), а также валютный риск, вызванный нынешней слабостью американского доллара (седьмое место).

Результаты опроса также показали, что способность банков эффективно управлять рисками снизилась. 57% опрошенных заявили, что

банки сравнительно хорошо или хорошо подготовлены к тому, чтобы справляться с рисками, по сравнению с 69% в прошлом году. Частично это объясняется увеличением в опросе доли респондентов из стран с развивающейся рыночной экономикой и новых членов ЕС.

Так, в десятку наиболее серьезных «российских» рисков попал фондовый риск, что объясняется большей волатильностью российского рынка, а также риск операций, связанных с "отмыванием" денег.

Риск мошенничества и противоправных действий со стороны персонала и третьих лиц, являющийся шестым по значимости в мировом рейтинге, в России стоит едва ли не на последнем месте.

Рекомендуем также почитать:

Активные операции коммерческих банков

1. Характеристика активных операций и их структура.

Активные операции – операции, связанные с использованием, размещением ресурсов коммерческого банка, в результате которых он получает доход (прибыль) с учетом законодательства.

Размещение и использование средств происходит по трем направлениям ( ...

Мероприятия банка России по совершенствованию банковской

системы и банковского надзора в 2004 году

Банк России последовательно реализует задачи, определенные банковским законодательством и получившие конкретизацию и развитие в "Стратегии развития банковского сектора Российской Федерации". В 2004 году Банк России продолжит решение намеченных Стратегией задач - комплекс мер по развитию ...

Финансово-экономическая характеристика ОАО "СКБ-Банк"

Открытое акционерное общество "Акционерный коммерческий банк содействия коммерции и бизнесу", именуемое в дальнейшем Банк, является кредитной организацией, зарегистрированной Центральным банком Российской Федерации 20 апреля 1992 года, регистрационный номер 705, созданной по решению обще ...

Разделы сайта

- Главная

- Неэмиссионные ценные бумаги

- Потребительские кредиты

- Рынок ценных бумаг в России

- Банковские услуги населению

- Собственный капитал банка

- Рынок ценных бумаг

- Материалы